*Por Leonardo Amaral

A Reforma Tributária está chegando e, com ela, novas regras que prometem impactar diretamente o agronegócio. Se você é proprietário de terras arrendadas ou produtor rural, é fundamental entender como o Imposto sobre Bens e Serviços (IBS) e a Contribuição sobre Bens e Serviços (CBS) vão influenciar o seu negócio — e, consequentemente, o seu bolso.

A mudança não afeta apenas o dono da terra; ela pode significar um aumento no custo do arrendamento para o produtor, pois a tendência é que este novo imposto seja repassado no valor do contrato.

O Cenário Atual: De Onde Estamos Saindo?

Para entender o tamanho da mudança, é preciso olhar para a distinção fundamental que a lei faz hoje entre arrendamento e parceria, dois contratos previstos no Estatuto da Terra, mas com tratamentos fiscais completamente distintos.

O arrendamento é visto pela legislação como um simples “aluguel”. Para a pessoa física, que representa a esmagadora maioria dos proprietários de terras, o valor recebido vai direto para a declaração de Imposto de Renda (IRPF). A tributação ocorre conforme uma tabela progressiva que pode chegar a 27,5%, incidente sobre a receita bruta, sem a possibilidade de dedução de custos ou despesas da atividade rural.

Já a parceria agrícola é tratada como atividade rural para ambas as partes. Seus resultados são apurados no livro-caixa, onde as receitas são confrontadas com as despesas, e o imposto incide sobre o resultado líquido. Note que, no regime tributário atual, a preocupação do arrendador pessoa física é apenas com o IRPF.

Nos últimos anos, em grandes polos do agronegócio como o sudoeste de Goiás, por exemplo, acompanhamos uma forte tendência de transferência dessas terras para empresas (Holdings Rurais) como forma de planejamento sucessório. Mas mesmo na pessoa jurídica, a diferença de custo é gritante. Uma empresa no Lucro Presumido que recebe por arrendamento tem um custo fiscal de até 14,53%, enquanto na parceria esse custo cai para até 6,73%.

Essa diferença brutal leva muitos proprietários a “maquiar” o contrato de arrendamento como parceria para pagar menos tributos. A prática ficou mais tentadora após mudanças no Estatuto da Terra em 2007, que permitiram adiantamentos fixos na parceria, tornando-a parecida com um aluguel.

Contudo, com a eficiência da fiscalização da Receita Federal, que cruza dados de notas fiscais, georreferenciamento e movimentações financeiras, essa prática está cada vez mais arriscada. Defender-se de uma autuação por simulação de negócio jurídico é um desafio considerável.

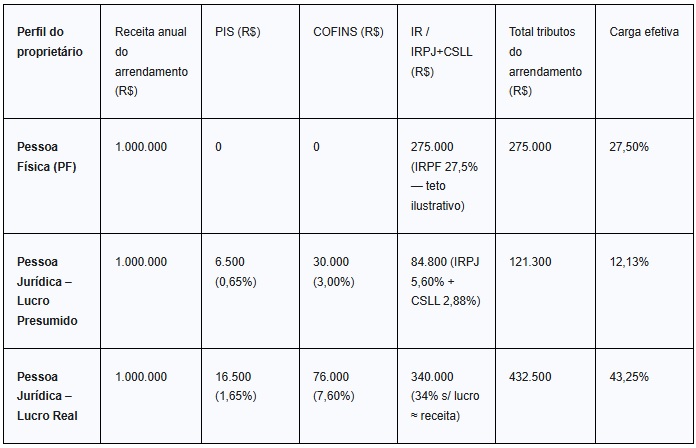

A tabela abaixo ilustra a carga tributária atual sobre uma receita anual de R$ 1 milhão, mostrando a grande diferença entre os regimes.

Leitura rápida do cenário atual:

-

Pessoa Física: Paga apenas IRPF (até 27,5%), sem PIS/COFINS sobre o aluguel.

-

Lucro Presumido: A carga total se aproxima de 12,13% (podendo chegar a 14,53% em faturamentos muito altos).

-

Lucro Real: No pior cenário (lucro igual à receita), a carga chega a 43,25%, mas diminui se houver custos dedutíveis.

A Nova Regra: Entendendo o IBS e a CBS no Arrendamento

A partir de 2026, os valores recebidos pelo arrendamento rural estarão sujeitos aos novos tributos chamados IBS e CBS. Isso significa que, além do Imposto de Renda que você já paga (IRPF ou IRPJ/CSLL), pode ser necessário pagar também esses novos impostos.

Quem precisará pagar o IBS e a CBS?

Para as pessoas jurídicas (como holdings rurais), o enquadramento como contribuinte do IBS/CBS será inevitável.

Se você tem uma propriedade rural registrada como pessoa jurídica (por exemplo, uma holding rural), automaticamente será contribuinte do IBS e CBS.

Já para o proprietário pessoa física, será contribuinte desses impostos apenas quem cumprir, ao mesmo tempo, estas duas condições no ano anterior:

-

Receber mais de R$ 240 mil por ano com arrendamentos (valor que será corrigido).

-

Ter arrendado mais de 3 imóveis diferentes.

Na minha concepção, se você não preenche os dois requisitos ao mesmo tempo, você não pagará IBS/CBS sobre o arrendamento. Basta estar abaixo de um dos limites para garantir a isenção.

Controvérsia sobre a regra do excesso de 20% do limite anual (R$240 mil)

Atualmente, há dúvidas sobre como interpretar o artigo 251 da LC 214/2025. Alguns especialistas dizem que qualquer pessoa física que ultrapasse o limite anual em mais de 20% (acima de R$ 288 mil) já teria que pagar esses impostos imediatamente, mesmo que tenha poucos imóveis arrendados (até três).

Eu defendo que a interpretação correta é aquela que só obriga a pagar os impostos imediatamente quem já tem mais de três imóveis arrendados e ultrapassa o limite. Essa visão evita que o proprietário de poucos imóveis e que não tenha organização empresarial pague imposto como se fosse uma empresa imobiliária.

Dica: acompanhar com atenção a regulamentação da LC 214/2025 e identificar qual interpretação será adotada.

Exemplos Práticos:

-

João (Não paga): Arrenda 2 propriedades e recebe R$ 200 mil por ano. Não paga IBS e CBS porque não atingiu nenhum dos dois critérios.

-

Maria (Paga): Arrenda 4 propriedades e recebe R$ 300 mil por ano. Paga IBS e CBS, pois supera ambos os critérios.

-

Carlos (Não paga): Arrenda 1 propriedade e recebe R$ 300 mil por ano. Não paga IBS e CBS porque, apesar de ter renda alta, não atende o requisito de mais de 3 imóveis.

-

Pedro (Dúvida): Arrenda 2 propriedades e recebe R$ 290 mil no mesmo ano. Pela interpretação literal, deveria pagar IBS e CBS imediatamente, pois passou o limite de 20%. Pela interpretação sistemática que defendo, ele não pagaria, já que não atende o requisito de mais de 3 imóveis.

A Questão Controversa das Múltiplas Matrículas

Aqui surge uma zona cinzenta: o que são “imóveis diferentes”? A legislação ainda não define isso explicitamente, delegando a definição para um regulamento futuro. Isso abre espaço para duas interpretações:

-

Interpretação Registral: Cada matrícula equivale a um imóvel distinto.

-

Interpretação Econômica: Considera a unidade de exploração, conceito já consolidado no Estatuto da Terra (uma fazenda com 4 matrículas, mas operada como unidade única, seria 1 imóvel).

Na minha visão, a tese a ser adotada é a da “unidade econômica”, como já ocorre para fins de ITR. No entanto, caso o regulamento não esclareça o ponto, uma estratégia preventiva seria unificar as matrículas.

Entendendo o Cálculo e o Impacto Financeiro

Alíquota Reduzida

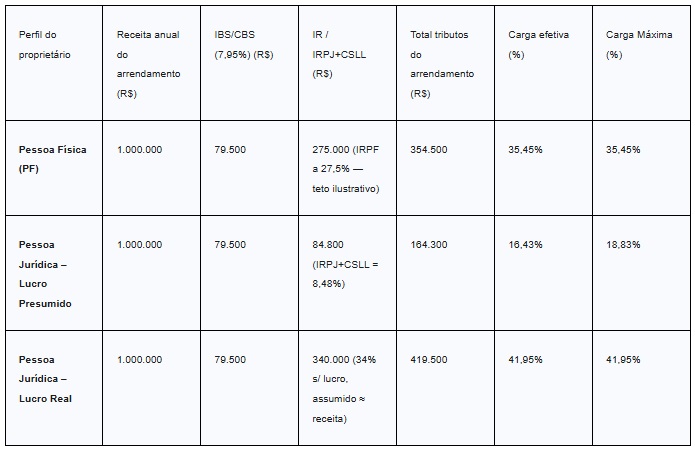

O arrendamento rural terá uma alíquota de IBS/CBS reduzida em 70% em relação à alíquota de referência.

-

Exemplo: Se a alíquota geral for de 26,5%, a do arrendamento será de apenas 7,95%.

-

Num arrendamento de R$ 1.000.000,00, o IBS/CBS a ser pago será de R$ 79.500,00.

Crédito para Arrendatários

O produtor rural (arrendatário) poderá usar o IBS/CBS pago no arrendamento como crédito, abatendo-o do imposto devido na venda de sua produção. No exemplo acima, ele teria um crédito de R$ 79.500,00 para reduzir os impostos de sua colheita.

Para aproveitar esse crédito sem dor de cabeça, o arrendatário deve:

-

Verificar se o arrendador é, de fato, contribuinte do IBS/CBS (caso contrário, não haverá crédito).

-

Inserir cláusulas de proteção no contrato para cobrir perdas de crédito por irregularidades do arrendador.

-

Exigir a emissão da nota fiscal da operação, uma novidade no processo.

A seguir, uma projeção da nova carga tributária, considerando o IBS/CBS de 7,95%.

O Que Fazer Agora: Um Checklist para Proprietários

Para Proprietários com Múltiplas Matrículas

-

Avalie a unificação das matrículas como medida preventiva, com o suporte de um especialista jurídico.

-

Considere uma reorganização patrimonial antes da entrada em vigor das novas regras.

Para Proprietários com Alta Receita em Poucos Imóveis

-

Acompanhe de perto a regulamentação complementar da LC 214/2025 para verificar qual interpretação será adotada pelos órgãos tributários e evitar riscos futuros.

Para Todos os Proprietários

-

Faça um diagnóstico tributário ainda em 2025 para analisar se seu perfil se enquadra na regra de tributação.

-

Reavalie estratégias de planejamento sucessório e holdings familiares sob a nova ótica.

-

Prepare-se para as novas obrigações acessórias, como emissão de notas e entrega de declarações.

Análise do Impacto Prático

Impacto no Fluxo de Caixa

Haverá um descasamento financeiro significativo. O dono da terra recolhe e paga os 7,95% de IBS/CBS ao governo logo após receber o arrendamento. Para ele, a saída de caixa é imediata. Já o arrendatário só recupera esse valor como crédito quando vender sua produção, o que pode levar meses. Na prática, a cadeia produtiva estará “emprestando” dinheiro para o governo a custo zero, exigindo um planejamento de capital de giro mais apurado.

Repasse do Custo e Renegociação de Contratos

O IBS/CBS é um custo tributário direto para o dono da terra, que não possui uma cadeia de insumos para gerar créditos de compensação. Portanto, a tendência natural e imediata será o repasse desse custo no preço do arrendamento. É fortemente recomendado que contratos vigentes e de longo prazo sejam reavaliados para evitar atritos.

Aumento de Burocracia

Para o proprietário que não for isento, a complexidade administrativa aumentará drasticamente. Ele precisará:

-

Fazer um cadastro como contribuinte do IBS/CBS.

-

Emitir um documento fiscal para a operação.

-

Apurar e recolher o imposto mensalmente.

-

Entregar novas declarações fiscais periódicas.

O arrendador, que antes só se preocupava com o Carnê-Leão/IRPF, entrará na lógica de uma empresa, provavelmente precisando contratar um contador.

Pagamento em Produto

Essa prática antiga se tornará muito complicada. Ao receber o pagamento em grãos, o proprietário terá que pagar 7,95% de IBS/CBS em dinheiro sobre o valor de mercado do produto. Ao vender esses grãos, a operação será tributada novamente, mas ele terá um crédito para neutralizar este segundo imposto.

Embora não haja dupla tributação efetiva, a alta carga administrativa e o impacto no fluxo de caixa (pagar imposto antes de receber a receita) devem fazer com que os contratos migrem para pagamentos exclusivamente em dinheiro.

Conclusão

A Reforma Tributária impacta profundamente o arrendamento rural, transformando-o de um “aluguel” em uma operação tributária complexa. Para proprietários e arrendatários, isso significa um novo custo, pressão no fluxo de caixa, mais burocracia e o provável fim do pagamento em produtos.

Diante disso, a adaptação não é uma opção, mas uma necessidade. É hora de fazer contas e se preparar.

Quem planeja, tem futuro! Quem não, tem destino!

* Leonardo Amaral – Advogado Especialista em tributação no agronegócio (desde 2005) | Mestre e Professor de Direito Tributário | Atuou como procurador municipal por 17 anos | Fundador do Amaral & Melo Advogados e Agricompany – Consultoria Agropatrimonial.

Fonte: Assessoria de imprensa